相続税が気になる方へ

相続税とは

相続税とは、相続財産を取得したときにかかる税金のことです。

財産調査の段階で、相続税がかかるかも?ということもよくあります。

相続財産をお金に換算した金額が非課税枠(基礎控除)を超えていたら、10カ月以内に税務署に申告・納付しなければなりません。

以前は、相続税はお金持ちの人が対象というイメージがありましたが、近年の法律の改正により4,000万円~5,000万円ほどの財産があれば申告が必要になっています。

相続税の申告が必要な方もご安心ください。私たちが信頼できる税理士と連携して、相続税申告を見据えた相続手続きをサポートいたします。

相続税の支払いは必要?こんなお悩みありませんか

相続税の対象となる財産とは?

まずはじめに、亡くなった人(被相続人)が残した財産が「どこに」「何があるか」を調査しましょう。相続財産には、相続税の対象となる財産と、相続税のかからない財産があります。

| 相続税がかかるプラスの財産 |

|---|

|

| 相続税のかかる財産とみなされるもの(みなし相続財産) |

|---|

|

| 生前に受けた贈与財産のうち一定のもの |

|---|

|

| 相続税のかからない非課税財産 |

|---|

|

| 相続税から差し引くことができるマイナスの財産 |

|---|

|

相続税はいくらかかる?相続税の計算方法

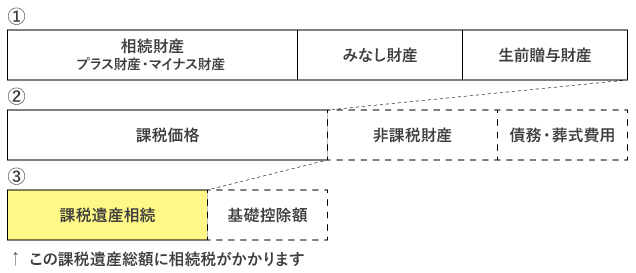

相続税がかかる額を「課税遺産総額」といいます。相続財産から課税遺産総額を計算してみましょう。

- 相続財産を調べて合計します。

- 相続税の対象となる金額(課税価格)を出します。

- 基礎控除額を引いて、課税遺産総額を出します。

◎基礎控除額の計算方法

基礎控除額は、3,000万円+(600万円×法定相続人の数)で計算します。

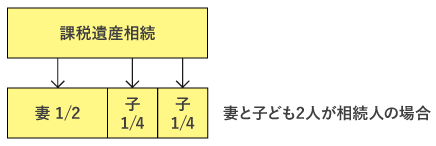

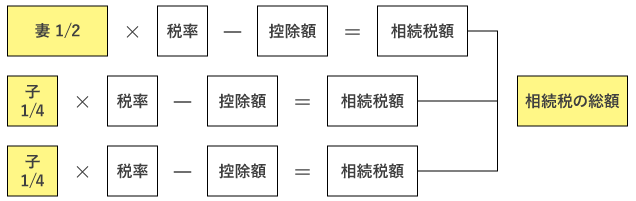

例)夫が亡くなり、妻と子ども2人が相続人の場合

基礎控除額=3,000万円+(600万円×3人)=4,800万円つまり、課税価格が4,800万円を超えると相続税がかかることになります。

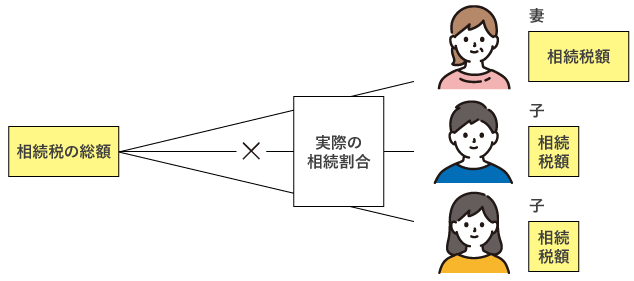

- 相続人で課税遺産総額を分けます。

- 相続人ごとに、取得金額に税率をかけて、相続税額を出します。

- 相続税は、非相続人から財産を引き継いだ各相続人がそれぞれ納めます。

払いすぎていない?基礎控除のほかにも特例があります

小規模宅地等の特例

被相続人の自宅を、被相続人と生計を一にしていた親族が引き継ぐ場合、評価額が最大80%減額されます。

(例)

自宅の評価額3,000万円とすると、

3,000万円-(3,000万円×0.8)

=3,000万円-2,400万円

=600万円

つまり、3,000万円の評価額が600万円に減額されます。

ただし、対象の敷地面積は330m2以下

そのほか、相続人が事業を営んでいる宅地に対する「特定事業用宅地等の特例」もあります。

配偶者の税額軽減

配偶者は1億6,000万円、または法定相続分(遺産総額の1/2)のいずれか多い金額まで、相続税がかかりません。

贈与税額控除

被相続人から、相続開始前に生前贈与を受けて、贈与税を納めていた場合は、納めた贈与税はその贈与を受けた人の相続税額から差し引くことができます。

未成年者控除・障害者控除

相続人が18歳未満の未成年の場合、未成年者控除により、相続税額から一定額を差し引くことができます。

相続人が85歳未満の障害者である場合、障害者控除により、相続税額から一定額を差し引くことができます。

いずれも適用されるのは法定相続人のみです。

相次相続(そうじそうぞく)控除

10年以内に2回以上の相続があった場合、最初の相続で納めた相続税額の一部を、次の相続の税額から差し引くことができます。適用されるのは法定相続人のみです。

【ご注意】相続税の負担が重くなる特例

相続人が配偶者、子ども、親以外の場合は、相続税が2割増しになります。これを「相続税の2割加算」といいます。

たとえば、被相続人の孫、おい、めい、兄弟姉妹は2割加算の対象となります。

相続税の相談はだれにすればよい?

ひろせ司法書士法人では、相続財産を調査する中で、「基礎控除を超えそう」という場合には、税理士さんに申告が必要かどうか確認をしています。

司法書士としてできることは、相続人・相続財産調査、遺産分割、相続登記(不動産の名義変更)、相続放棄などの手続き。相続税の申告は、税金の専門家である税理士さんに申告を委託します。

私たちにお任せいただければ、専門職で役割分担しながら、相続手続き全般をワンストップでサポートできます。

税理士さんに依頼した場合は、税理士の報酬基準に従った費用が発生します

ひろせ司法書士法人にまかせるメリット

税理士と連携して相続税申告をサポート。

相続税申告に必要な相続人調査と財産調査もおまかせください。

相続後の相続登記(不動産の名義変更)もスムーズ。相続登記は司法書士の専門分野です。

役所や法務局などにかかる負担を削減。

相続税がかかる人はセットプランがおすすめ

相続財産が基礎控除を超える方は、税理士との連携によりワンストップで対応できる「相続手続きおまかせプラン Cプラン 業務内容:不動産登記+金融資産解約・分配」がおトクです。

相続税はいつまでに?相続税の申告期限

相続税は、被相続人が亡くなった日の翌日から10カ月以内に申告・納付をしなければなりません。

配偶者の税額軽減や小規模宅地等の特例などの控除を利用したいなら、申告までに遺産分割協議が成立している必要があります。

-

相続人・

相続財産の調査 - 遺産分割協議

-

相続税の

申告・納税

相続税がかからない場合も申告は必要

基本的に相続税がかからない場合は、申告の必要はありません。基礎控除や配偶者の税額軽減、特例を適用した場合は、相続税を相続税を納める必要がない人も申告書を提出しなければなりません。申告書の提出先は、被相続人の住所地を管轄する税務署です。

納税資金はありますか?

相続税は納付期限までに、現金で、かつ一括で納めることになっています。

手元の資金に余裕があればよいですが、遺産の多くを土地や建物などの不動産が占めていて現金の用意が難しい場合には、これらを換金して納税資金に充てることになります。

しかし、相続した不動産を売却するには、遺産分割の成立が欠かせません。遺産分割協議をスムーズに進めるためにも、はじめに相続財産の調査をしっかりおこなうことが大事です。

期限内に納められなかったら?

納税が期限に間に合わなかったら、遅れた日数につき延滞税がかかります。延滞税は日割りで計算されます。

- 納期限の翌日から2か月※を経過する日まで:年2.4%(2025年時点)

- 納期限の翌日から2か月※を経過した日以後:年8.7%(2025年時点)

※税率は毎年変わります

相続税を現金で一括で納めることが難しい場合は、税額を分割して納める「延納」や、不動産や有価証券など相続財産そのものを納める「物納」という方法があります。ただし、延納や物納が認められるには一定の条件を満たす必要があります。

初回相談無料

お気軽にお問い合わせください

オンライン相談も承ります!